2 casos de uso de gráficos de control en finanzas

- Detalles

- Categoría: Minitab

- Visto: 12020

Por Óliver Franz.

En el dinámico mundo de los servicios financieros, la precisión y la eficiencia son de vital importancia, y las herramientas estadísticas pueden ayudar. Entre estas herramientas se encuentran los gráficos de control que pueden ayudar a los directores de empresas de servicios financieros que buscan monitorizar el rendimiento y navegar por el intrincado terreno de la mejora de procesos.

Exploraremos dos casos de uso en esta publicación de blog que muestran cómo los gráficos de control pueden mejorar el rendimiento del equipo y eliminar riesgos de ciertos procesos prolongados.

CASO DE USO N°1: MONITORIZAR EL RENDIMIENTO DEL EQUIPO

Hay varias herramientas estadísticas localizadas en Minitab que pueden ayudar a monitorizar el rendimiento de su equipo y optimizar sus operaciones de cumplimiento.

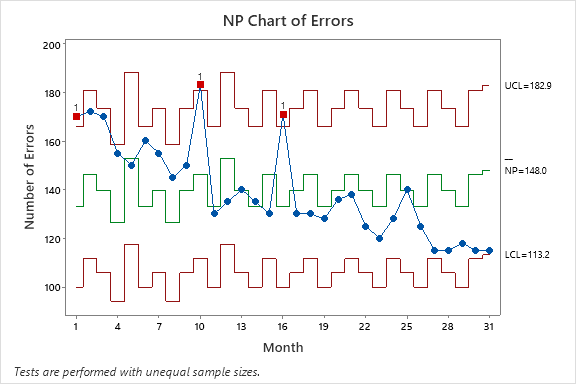

Los gráficos de control se pueden utilizar para monitorizar métricas financieras o indicadores de rendimiento para garantizar que cumplan con los requisitos regulatorios más recientes. Por ejemplo, los gráficos de control pueden rastrear índices financieros clave, como índices de adecuación de capital o índices de liquidez, para garantizar que permanezcan dentro de los límites de control. Además, pueden proporcionar información clave sobre las tasas de error con fines de cumplimiento. Este gráfico NP proporciona más contexto:

El gráfico NP de errores en esta institución financiera reveló información crucial sobre el rendimiento de la organización durante un período de 31 meses. Dado que enviar transferencias bancarias, responder correos electrónicos y mover capital generalmente requiere el toque humano, es razonable suponer que inevitablemente se cometerán algunos errores. Pero a efectos de cumplimiento, queremos que esos errores sean los mínimos posibles.

Si bien el número total de errores por tamaño de muestra (el tamaño de la muestra dependía del número de transacciones realizadas en cada período, o “eventos”, como correos electrónicos, movimientos de dinero o transferencias bancarias) demostró una tendencia a la baja prometedora, es importante abordar la puntos de fallo específicos en 1, 10 y 16.

Estos puntos de fallo indican desviaciones de los patrones esperados y justifican una mayor investigación. En este caso, se cometieron más errores de los que deberían haberse cometido según el tamaño de la muestra. Para asegurar el cumplimiento y sostener la mejora en las tasas de error, es fundamental realizar un análisis exhaustivo de estos puntos. Este análisis puede implicar examinar las causas subyacentes, identificar posibles variaciones del proceso o factores externos que contribuyeron a las fallas e implementar acciones correctivas apropiadas. Quizás el equipo tenía poco personal, estaba implementando un nuevo proceso o estaba demasiado fatigado. El conocimiento de estos factores subyacentes puede ayudar con futuras acciones correctivas, como agregar personal adicional o mejorar la capacitación.

Al abordar las causas fundamentales de las fallas de las pruebas y tomar de manera proactiva las medidas necesarias, la institución financiera puede refinar sus esfuerzos de cumplimiento, minimizar los errores y mantener una tendencia constante de mejora a lo largo del tiempo.

CASO DE USO Nº2: GESTIÓN DEL RIESGO DE APROBACIÓN DE PRÉSTAMOS Y MEJORA DE PROCESOS

Mitigar el riesgo es de vital importancia en el sector financiero. Un excelente ejemplo de esto es el tiempo de respuesta a la aprobación de préstamos, donde los gráficos de control ofrecen una solución potente para reducir el riesgo y agilizar los procesos. Un tiempo de respuesta lento puede amenazar las oportunidades comerciales y provocar la insatisfacción del cliente.

Imaginemos al director de una empresa de servicios financieros centrándose en optimizar su proceso de aprobación de préstamos. Su objetivo es doble: garantizar el procesamiento oportuno de las solicitudes y, lo que es más importante, cumplir con los requisitos reglamentarios. Para lograr esto, se aprovechan los gráficos de control para monitorizar el tiempo de respuesta.

Al compilar los datos iniciales y configurar los gráficos de control, el equipo mantiene el gráfico con datos nuevos (esto se puede hacer automáticamente con Minitab Connect). Durante el análisis, el equipo detecta una tendencia recurrente en la que los tiempos de aprobación superan constantemente el límite superior de control.

Como se mencionó anteriormente, esto señala un riesgo: los retrasos persistentes en la aprobación de categorías de préstamos específicas podrían generar insatisfacción de los clientes, perspectivas comerciales perdidas y posibles incumplimientos de los plazos regulatorios.

A través de un análisis exhaustivo, el gestor señala que documentos específicos de solicitud de préstamo requieren pasos de verificación adicionales, lo que provoca retrasos notables. Además, se conoce una distribución desigual de la carga de trabajo entre los procesadores.

Con el poder de esta información, pueden optar por implementar mejoras en los procesos. Estas incluyen simplificar la verificación de documentos, redistribuir la carga de trabajo y ofrecer capacitación adicional a los procesadores de préstamos.

A medida que realice cambios en el proceso, sus límites de control cambiarán. Después de estos cambios, el equipo realiza un seguimiento continuo de los cambios del gráfico de control en una nueva etapa con límites de control actualizados. A medida que los ajustes entran en vigor, el equipo observa un retorno gradual de los tiempos de aprobación de préstamos dentro de los límites de control. Esto constituye una prueba de una gestión eficaz de los riesgos y una mayor eficiencia operativa.

CONCLUSIÓN

A través de la lente de dos ejemplos impactantes, hemos sido testigos de cómo los gráficos de control refuerzan el rendimiento del equipo y mitigan el riesgo. Al aprovechar los conocimientos basados en datos, las instituciones financieras pueden navegar por las complejidades del cumplimiento, minimizar errores e impulsar mejoras continuas, ayudándolos en su camino hacia una eficiencia y resiliencia óptimas.